Fortaleciendo un ecosistema para PYMEs cada vez más digital

27 de junio, 2023 | Por Maria Barreiros de Juste

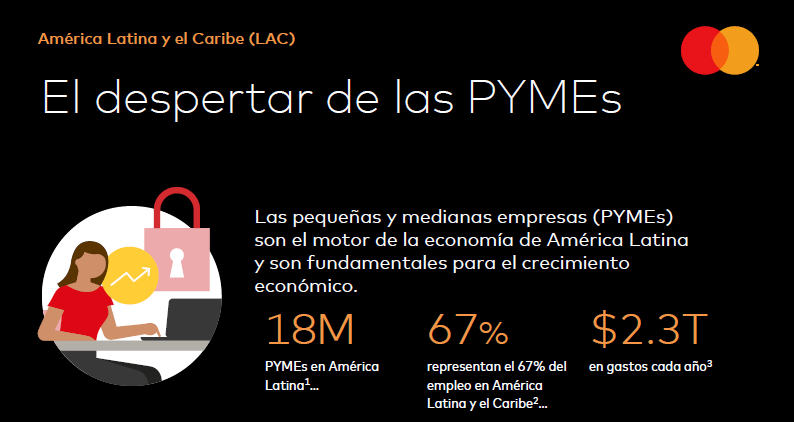

En el ámbito de los servicios financieros, las pequeñas y medianas empresas (PYMEs) cada vez son más reconocidas como una fuerza impulsora del crecimiento económico y la inclusión financiera. En América Latina, las estimaciones sugieren que constituyen hasta el 99,5% de todas las empresas de la región.

El Día de las Micro, Pequeñas y Medianas Empresas (27 de junio) brinda un buen momento para reconocer el papel fundamental que desempeñan las pequeñas y medianas empresas en el avance de la inclusión financiera, y apoyar soluciones personalizadas que favorezcan su crecimiento.

Es momento para soluciones a medida

Dado que son la columna vertebral de muchas economías, las PYMEs requieren un conjunto integral de servicios de sus proveedores financieros que les ayuden a administrar, crecer y proteger sus negocios de una manera efectiva. Si bien las tarjetas de pago siguen siendo herramientas fundamentales en su gestión diaria, las PYMEs buscan soluciones integrales "business in-a-box," adaptadas a las necesidades específicas de su vertical. A medida que la industria de servicios financieros se esfuerza por satisfacer las necesidades de las PYMEs, entender bien sus necesidades y ofrecer servicios especializados se vuelve primordial.

Si bien ciertos elementos de gestión son fundamentales y benefician a todas las empresas, las PYMEs exigen soluciones personalizadas que se adapten a su vertical. Este énfasis en la personalización ha estimulado el surgimiento de las fintechs, las cuales han ganado un espacio muy relevante al ofrecer propuestas de valor específicas. Al adoptar una estrategia que permite a las PYMEs seleccionar servicios específicos, los proveedores de servicios financieros pueden ofrecer soluciones de valor agregado que abordan los requisitos únicos de las empresas que operan en diferentes sectores.

A principios de este año, Mastercard desarrollo una estrategia para apoyar a las mujeres empresarias con productos y soluciones que abordan sus desafíos diarios y lanzó una nueva propuesta de valor que no solo beneficia a la mujer emprendedora, sino que también mejora la capacidad de respuesta de los bancos emisores de tarjetas para atender las necesidades de este importante colectivo.

Aprendiendo de las historias de éxito

Si analizamos casos de éxito entendemos la importancia que tiene ofrecer soluciones personalizadas a las PYMEs. Por ejemplo, en la República Dominicana, las PYMEs importadoras y exportadoras históricamente realizan pagos con cheque, en efectivo o vía transferencia bancaria; estas formas de pago generan múltiples desafíos. Mastercard, en colaboración con la multinacional de logística Dubai Ports (DP) World y Banco Popular, transformó este proceso digitalizando los pagos de servicios portuarios a través del lanzamiento de una tarjeta de marca compartida DP World Trade Card. Esta iniciativa simplificó el proceso de pago, redujo los pasos y agilizó el acceso al crédito, permitiendo a las PYMEs participar más eficazmente en el comercio mundial. Estas historias de éxito subrayan el inmenso valor de abordar los puntos débiles específicos de cada vertical y ofrecer soluciones financieras adecuadas a necesidades puntuales.

También hay un creciente número de investigaciones de mercado que muestran brechas y oportunidades para servir a las PYMEs lideradas por mujeres. Un análisis de mercado y estudio detallado de la cartera de clientes del Banco Pichincha, la institución financiera privada más grande de Ecuador, ambos realizados por Mastercard, reveló una oportunidad de ganancia anual adicional de hasta $10 millones (USD) por año ofreciendo productos y servicios adecuados a las necesidades de este colectivo PYME. Este caso de éxito subraya los beneficios del análisis de datos en base al género para que otras instituciones financieras puedan apoyar a este importante segmento de la economía.

El rol de las PYMEs en la inclusión financiera

Si bien las discusiones en torno a la inclusión financiera a menudo se centran en la adopción del segmento consumidor, no se puede dejar de lado la contribución que realizan las micro, pequeñas y medianas empresas a la inclusión financiera. De hecho, los productos financieros digitales no son eficaces si los consumidores no tienen dónde usarlos. En regiones como America Latina, donde la economía formal es relativamente pequeña y los niveles de desempleo siguen siendo altos, el autoempleo y el microemprendimiento prosperan. Nuestra investigación de mercado más reciente revela que la mayoría de las pequeñas empresas encuestadas (92%) han aceptado algún tipo de pago digital. De hecho, el principal método de pago aceptado es P2P o transferencia bancaria (82%), seguido de la venta en línea (33%); el código QR se sitúa en tercer lugar (32%). Aún así, estas cifras también sugieren grandes niveles de informalidad y el uso excesivo de cuentas personales, ya que las plataformas mencionadas no requieren que el negocio esté formalizado.

Los proveedores de servicios financieros con visión de futuro han logrado el éxito mediante el diseño de servicios concretos y propuestas de valor específicas para verticales industriales como la construcción, los servicios profesionales, el comercio minorista, la tecnología y los trabajadores de la economía “gig”. Al adoptar los pagos digitales, las PYMEs se benefician de elementos como la velocidad, la comodidad, el aumento de las ventas y mayor seguridad.

Para realmente empoderar a las PYMEs y analizar en profundidad cómo la industria financiera puede satisfacer mejor sus necesidades, Mastercard encargó dos estudios, encuestó a más de 10 mil PYMEs, entrevistó a expertos de la industria, y recurrió a recursos internos para identificar recomendaciones sobre cómo las instituciones financieras pueden profundizar sus relaciones con las PYMEs. Le invitamos a analizar los hallazgos clave a través de nuestra infografía y a profundizar más sobre el segmento accediendo al informe completo "Las pequeñas y medianas empresas son grandes empresas".