Por Francisco Milián

Country Manager de Mastercard para Guatemala, Honduras & El Salvador

En Mastercard estamos muy orgullosos de ser parte del avance y disrupción tecnológica que hoy vemos en la industria de medios de pago. A través de la tecnología sin contacto, o el uso de NFC (donde un celular se utiliza para pagar), hemos podido ofrecer a comercios y consumidores pagos rápidos, fáciles y seguros.

Por lo que celebramos que el actual debate público sobre las tasas relacionadas con aceptar pagos digitales suceda en un contexto donde la inversión empieza a rendir frutos tangibles en innovación para micro, pequeños y medianos comercios y consumidores.

La combinación entre tecnología y un ambiente competitivo ha permitido que las Fintech puedan llegar a los segmentos que tradicionalmente no han sido incluidos. De acuerdo con Finnovista, el 36% de las empresas Fintech en América Latina tienen como objetivo atender a poblaciones subatendidas o excluidas del sistema bancario.

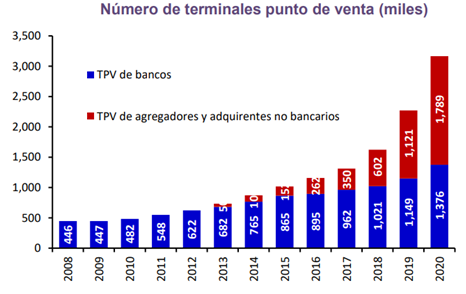

Un caso de éxito de esta transición, donde la libre competencia ha permitido llevar dispositivos de bajo costo a micro y pequeñas empresas, es el de México. Donde tradicionalmente habían sido sólo los bancos quienes rentaban por una cantidad fija una terminal de pago o POS, ahora casi 60% de los dispositivos que aceptan pagos digitales son empresas no bancarias, o disruptivas.

De acuerdo con los análisis del Banco Central de México, “los comercios se pueden beneficiar de manera importante con la existencia de servicios de aceptación de pagos con tarjeta provistos por los agregadores y por los adquirentes no bancarios, ya que sus esquemas tarifarios pueden representar menores costos cuando tienen bajos volúmenes de facturación”. Desde hace casi 15 años, el marco regulatorio y de libre competencia en el mercado de adquirencia (quienes conectan a los comercios a las redes de pago) ha permitido que casi 2 millones de comercios nuevos, puedan recibir pagos electrónicos. Y como puede observarse en la siguiente gráfica, alrededor del 90% del crecimiento de los últimos 4 años en terminales POS, viene de jugadores no bancarios:

Esta es la imagen de una demanda previamente desatendida que con modelos de negocio novedosos, tecnología y agilidad, ha permitido que hoy sea posible que un artesano en la playa surfista de Mazunte, al sur de México, pueda vender sus piezas a un turista que no tiene suficiente efectivo en el momento de la compra.

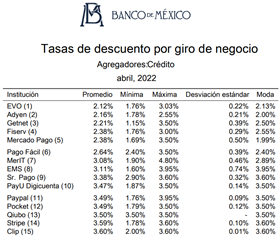

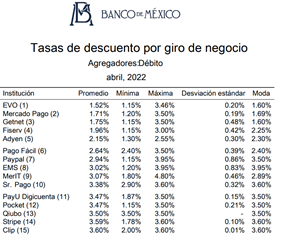

Este fenómeno ha sucedido a través de dos mecanismos. Primero, los adquirentes no bancarios no tienen limitantes de precio sobre los servicios que ofrecen; y segundo, el Banco de México publica las tasas que cada uno de ellos cobra, para tarjetas de crédito y débito.

|

|

Como puede observarse, en algunos casos las comisiones de adquirencia máximas rondan el 5%, sin embargo, la mayor cantidad de las veces que se realiza un pago digital (representada como moda, en el cuadro) es de alrededor de 3.5%. Esta flexibilidad y transparencia permite que los comercios puedan elegir el esquema tarifario que más les convenga: aquel que tiene una renta fija, pero donde necesita facturar un mínimo de transacciones para que le sea rentable; o uno donde la comisión por transacción es más alta, pero sí hay una empresa que le otorga ese servicio.

Un caso similar de transparencia en tasas de adquirencia, es el mercado de Colombia, quienes han avanzado en la digitalización de pagos en los últimos años. Las empresas que ofrecen este servicio, Redeban y Credibanco, publican comisiones promedio y máximas para diferentes giros de negocio.

En el marco de estas discusiones, sería de gran valor que los participantes puedan privilegiarse del acceso a información y transparencia. Por ejemplo, que la tasa de intercambio sea del dominio público. Esto permitirá que haya transparencia en las tasas que reciben los bancos cada vez que los tarjetahabientes utilizan sus tarjetas. Al tiempo que la competencia permitirá que más comercios y consumidores gocen de los beneficios que los pagos digitales ofrecen.

En Mastercard hemos podido ser parte de estas transformaciones tecnológicas en toda América Latina, y creemos que es a través de abrir espacios de competencia y transparencia, donde quien tiene el mejor servicio, pueda ponerlo a disposición del mercado.